副業収入にかかる事業所得該当性 ~改正通達を読み解く1/2~

副業収入にかかる事業所得該当性 ~改正通達を読み解く1/2~

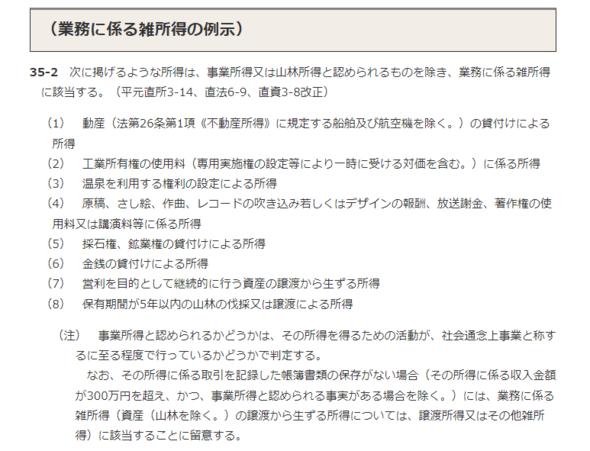

国税庁は2022年10月7日、所得税にかかる雑所得の範囲の取扱いに関する改正通達を公表しました。 同年8月1日から31日までの間、意見公募手続が実施された当初案においては、副業収入300万円以下の場合には雑所得に該当する旨が示されていました。 しかし、国税庁に寄せられた7,000件を超える意見等を踏まえ、改正通達ではその内容は削除。副業収入が300万円以下であっても、一定の場合には事業所得に該当するという考え方が示されたのです。 話は少し逸れますが、国税庁の通達というものは、国税局や税務署など、国税庁の下にある機関に対しては拘束力を持っていますが、われわれ納税者を直接拘束するものではありません。 今回のケースで言えば、ある所得が雑所得に該当するのか事業所得に該当するのか、その判断をするに際して、必ずしも通達に記載されたとおりの考え方を用いなくてもいいわけです。 しかしそうは言っても、税務調査などにおける課税実務がそれに則って行われている以上は、通達であっても法令解釈の一つの考え方として頭に入れておかなくてはいけません――。 さて、その改正後の通達の中身を見ていきたいと思います。「所得税基本通達35-2」です。

まずは、(1)~(8)のような所得については、事業所得と判定することができなければ、(業務に係る)雑所得に該当する旨が示されています。 (「副業」とは具体的に書かれていませんが、副業による所得もこの通達により判断されることになります。) それでは、事業所得の該当性はどのように判定するのか、それを示しているのが(注)の部分です。順番に見ていきましょう。 まずはその前段において、 「事業所得と認められるかどうかは、その所得を得るための活動が、社会通念上事業と称するに至る程度で行っているかどうかで判定する」 という原則的な取扱いを明らかにしています。 ここに書かれている「社会通念上事業と称するに至る程度」をもって、所得を得るための経済活動をしているなら、その所得は事業所得に該当する、というわけです。 では、「社会通念上事業と称するに至る程度」というのはどの程度のことを言うのでしょうか。それを知る上で、昭和56年4月24日最高裁の判示が参考になります。

“ 事業所得とは、自己の計算と危険において独立して営まれ、営利性、有償性を有し、かつ反復継続して遂行する意思と社会的地位とが客観的に認められる業務から生ずる所得 ”

(最二小昭和52年(行ツ)第12号所得税更正決定処分取消請求事件)

また同様に、昭和48年7月18日東京地裁判決においては、以下のようにも判示されています。

“ いわゆる事業にあたるかどうかは、結局、一般社会通念によって決めるほかないが、これを決めるにあたっては営利性・有償性の有無、継続性・反復性の有無、自己の危険と計算における企画遂行性の有無、その取引に費した精神的あるいは肉体的労力の程度、人的・物的設備の有無、その取引の目的、その者の職歴・社会的地位・生活状況などの諸点が検討されるべきである ”

(東京地裁昭和46年(行ウ)第3号課税処分取消請求事件)

これらを踏まえたうえで、ある所得を得るための経済活動が、「社会通念上事業と称するに至る程度」であると言えるためには、以下の9項目がメルクマールになると言えるでしょう。

①営利性・有償性の有無

②継続性・反復性の有無

③自己の計算と危険における企画遂行性の有無

④費やした精神的・肉体的労力の程度

⑤人的・物的設備の有無

⑥資金の調達方法

⑦職業、経歴及び社会的地位

⑧生活状況

⑨相当期間継続して安定収益を得る可能性の有無

そして特に、副業における事業所得該当性の判断に当たっては、③「自己の計算と危険における企画遂行性の有無」と⑦「職業、経歴及び社会的地位」、⑨「相当期間継続して安定収益を得る可能性の有無」が重視されているといえます。

本業のほかに行う経済活動は、言ってしまえば「片手間」で行なわれているものであって、上記3項目を満たせないようでは、事業所得を発生させる「事業」とはいえない、そう判断されてしまう傾向が強いのかもしれません。

次回は、今回の改正通達のポイントともいえる、(注)の後段に示されたなお書き部分を見ていきたいと思います。